今回のテーマは、【子ども3人の教育資金、どう考えてる?】というリアルなお話です。

僕には、高校3年生、中学3年生、4歳の3人の子どもがいます。

前妻と今の妻、それぞれに子どもがいるステップファミリーです。

お子様がいる家庭にとって、教育費って、本当に悩ましいテーマですよね。

でも、僕が言いたいのはこれです。

やり方次第で、ちゃんと準備できる。

それでは、実体験ベースで教育費の準備について解説していきます。

子どもが3人、年齢も環境もバラバラ|教育費どうしてる?

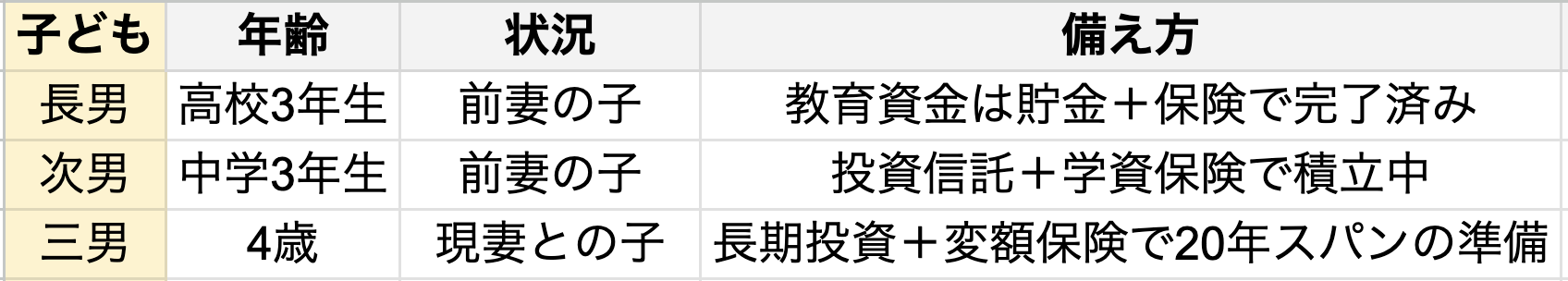

まず、うちの家族構成はこちら。

実際に教育費は「一律にいくら必要」ではなく、

子どもの年齢や進路、親の経済状況によって全然違うと感じています。

学資保険に入ってるから大丈夫|21歳で父親になったときの考え方

僕は21歳になる年に、長男が生まれました。

当時は岩手で、トヨタ系ディーラーの整備士。とにかく生活に必死で、

「学資保険に入ってるし、まぁ大丈夫でしょ」

と、どこか他人事のように構えていました。

でも今思えば、それは「希望的観測」でしかなかったんです。

本当に備えたいなら、もっと具体的な戦略と仕組みが必要だったと気づかされました。

「やばい!」危機感を感じた瞬間|次男誕生。東京で佐川→ヤマト勤務。

24歳で東京に戻り、次男が誕生。

佐川急便で働いて、のちにヤマト運輸に転職。

長男は小学生、次男は保育園。

部活や塾、中学受験、これからどんどんお金がかかるフェーズにさしかかる段階です。

でも、当時の僕は「貯金ゼロ」。

ここでようやく、「このままだとまずいな」と真剣に考え始めました。

投資スタートのきっかけは、長男の“夢”

30歳で投資を始めたきっかけは、長男のこんな一言でした。

「アメリカにバスケ留学したい」

この夢を、笑い話で終わらせたくなかった。

そこから独学でFXに挑戦し、スタート資金は5万円でした。

仕組みを整えながら、1年で900万円、2年目には2000万円と増やしていきました。

法人化して“3本柱”で教育費を整備

投資が軌道に乗ってからは、法人を設立し、

・会社員時代の給料(ヤマト)

・法人収入(仲間内で起業)

・投資収益(FX・投信)

という3本柱で安定したキャッシュフローを確保しました。

この仕組みで、子ども3人の教育資金が「すでに見通しが立っている状態」になったんです。

教育費の準備方法|子どもごとにカスタマイズ

うちでは「年齢・目的」に合わせて教育費を使い分けています。

🔹 高校3年生の長男 → 仕上げのフェーズ

すでに教育資金は準備済み。

キャッシュと保険を組み合わせ、大学進学か海外留学かは本人次第。

🔹 中3の次男 → 積立のフェーズ

投資信託・保険での積立が中心。

今後の進学や独立資金に備えています。

🔹 4歳の三男 → 育てるフェーズ

まだ時間があるため、時間を味方につける長期投資と、変額保険を組み合わせています。

教育資金=「未来への応援メッセージ」

教育費って、ただの“支出”ではなくて、

「君の未来をパパは応援しているよ」というメッセージなんだと、僕は思っています。

「お金のことで夢を諦めなくていいぞ」

「お前がやりたいこと、応援してるぞ」

そんな“背中で語れる親”でいたいんです。

まとめ|子ども3人でも、やり方次第で教育費は準備できる!

僕は特別な才能があったわけでも、大きな資産があったわけでもありません。

小さく始めて、仕組みを作った。

自分でルールを決めて、習慣化した。

投資+保険を自分なりに使い分けただけだったんです。

それだけで、3人の教育資金を準備できたんです。

初回無料|個別相談、受付中

「自分の家庭の場合はどうすれば?」

「投資と保険の組み合わせって実際どうするの?」

そんな方は、こちらからお気軽にご相談ください

初 回 無 料!!