仮想通貨や海外FXで得た利益について、税金の申告ルールを正しく理解していますか?

これらの所得は「雑所得」として分類され、日本国内での申告が義務付けられています。

しかし、国内FXとは異なる課税ルールが適用されるため、正しい知識が求められます。

この記事では、仮想通貨や海外FXにおける税金の仕組みや申告方法についての概要を詳しく解説します。

この記事を参考に、適切な対応で税金のトラブルを防ぎましょう。

仮想通貨の税金とは?

仮想通貨取引で得た利益は「雑所得」に分類され、所得税と住民税が課税されます。

仮想通貨の税率の仕組み

仮想通貨の税率は、総合課税が適用され、累進課税(5%~45%)の対象になります。

累進課税に加え、住民税(10%)や復興特別所得税(2.1%)が課されるため、最大税率は約55%となっています。

◆具体例

例えば、年間で仮想通貨取引により50万円の利益を得た場合:

総所得に応じた税率が適用されます。

仮想通貨取引単体での損失は繰り越せず、他の雑所得(例:海外FXの利益)と合算されます。

海外FXの税金|国内FXとどう違う?

続いて、海外FX取引と、国内FX取引にかかわる税金についてもみていきましょう。

海外FX取引の利益も「雑所得」に分類されますが、国内FX取引と以下の点で異なります。

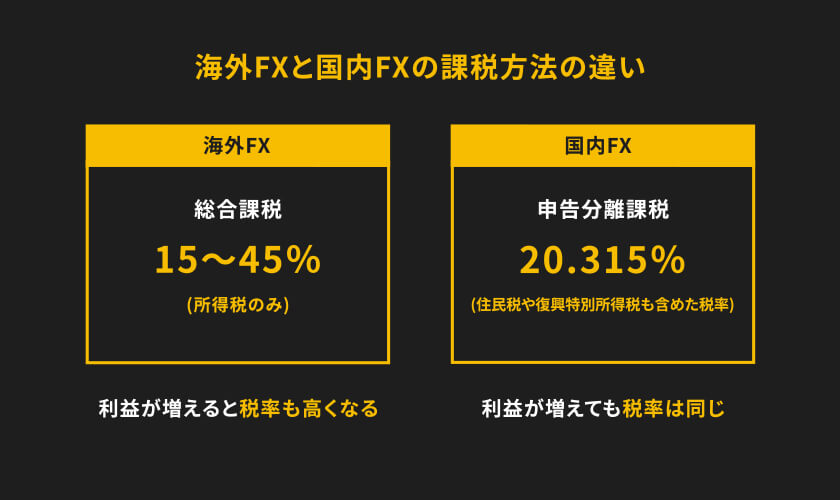

課税区分の違い

海外FX取引:総合課税(累進課税:15%~45%)

国内FX取引:分離課税(一律20.315%)

◆注意点|損益通算・繰越控除・確定申告が必要な条件

国内FXでは、他の先物取引と損益通算可能&損失繰越(最大3年)が可能です。

一方で、海外FXでは、損益通算・損失繰越ともに不可となっています。

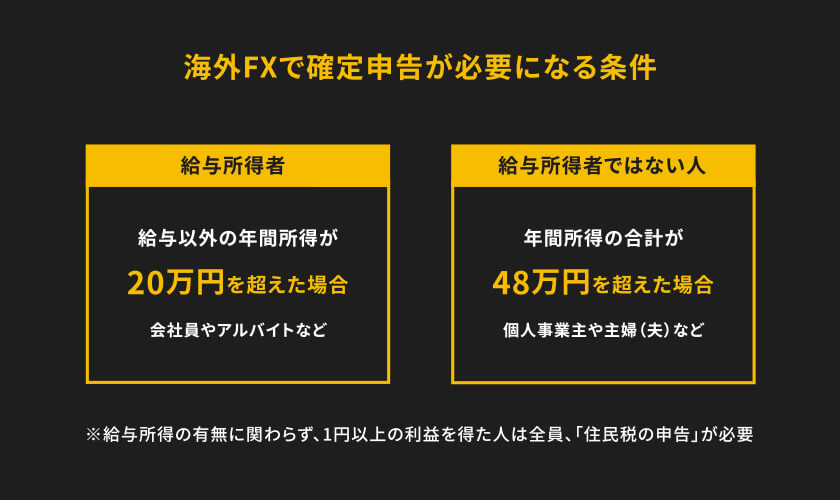

また、海外FXをしていて、確定申告が必要となる条件は以下の通りです。

会社員(雇用されている方)と、個人事業主(または主婦・主夫)は基準がことなるので確認が必要です。

そして、この基準を超えていない方でも、通算の損益がプラスの場合は、「住民税」の申告が必要になります。

この点も押させえておきましょう!

◆具体例

仮想通貨で19万円、海外FXで20万円の利益がある場合:

合算して39万円となり、給与所得者であれば確定申告が必要です。

申告しない場合のリスク

海外での取引だからといって申告を怠ると、ペナルティや追徴課税が課される可能性があります。

税務署は海外取引情報も取得可能なため、適切な申告が求められます。

海外FXや仮想通貨における確定申告のポイント

取引履歴をしっかりと記録し、利益や損失を正確に算出します。

給与所得以外の所得(雑所得)が20万円を超える場合は必ず申告をしましょう。

海外FX取引であっても、日本在住の場合、確定申告は日本国内の税制に従うことになります。

まとめ

今回は、仮想通貨、海外FX、国内FXの税金面について説明してきました。

仮想通貨や海外FXの取引で得た利益は、日本の税制に基づいて正しく申告することが重要です。

特に、累進課税や雑所得の扱いをしっかりと理解し、適切な対応を行いましょう。

分からないことがあれば、税理士に相談することをおすすめします。

最後に、海外取引は便利で魅力的ですが、税金についての正しい知識が欠かせません。

この記事を参考に、トラブルを回避しながら賢く取引を進めていきましょう!